En América Latina 42% de los clientes bancarios usan la aplicación móvil de los bancos.

En América Latina 42% de los clientes bancarios usan la aplicación móvil de los bancos.

Hay varias estadísticas que demuestran el beneficio que tienen las aplicaciones financieras para el sector, y una de ellas es que a nivel global las descargas de estas herramientas llegaron a 3.400 millones, según App Annie. A pesar de este crecimiento, en América Latina la tendencia aún está en sus primeros pasos, y según la Asociación Nacional de Instituciones Financieras (Anif) y la Federación Latinoamericana de Bancos (Felaban), solo 42% de los clientes bancarios usa la banca móvil de las entidades.

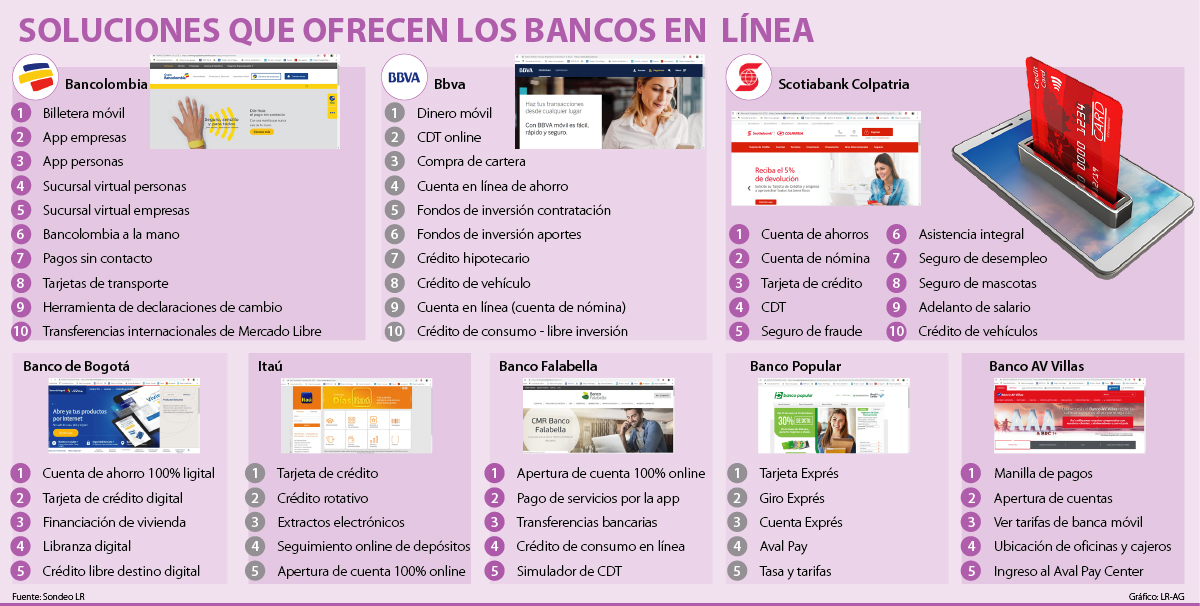

Si bien estas cifras podrían mostrar un panorama retador, los bancos en Colombia no han dado su brazo a torcer, y con el paso de los días han aumentado el número de soluciones digitales en sus apps de cara a sus usuarios.

Para que usted tenga una mirada un poco más amplia, LR hizo un sondeo con algunos de los principales bancos que tienen implementada la transformación digital, y mandan la parada en cuanto estos servicios en el mercado.

Soluciones de los bancos

Bancolombia, Bbva Colombia, Scotiabank Colpatria y Banco de Bogotá son los que ofrecen la mayor cantidad de soluciones pensadas solo para estar al alcance de un toque en el celular y un clic en el computador. Bancolombia, por ejemplo, tiene 28 herramientas entre las que destacan la app personas; Bancolombia a la Mano; pagos sin contacto; billetera móvil; cuentas de ahorro y nómina 100% digitales y apertura de fondos de inversión colectiva.

Juan Carlos Mora, presidente de la entidad, le dijo a LR que un punto importante para los trabajadores del banco es “escuchar y entender a nuestros clientes con el propósito de ofrecer un servicio cada vez más ágil y sencillo. Entendemos la innovación como la capacidad de entregar alternativas físicas y digitales que hagan más fácil la vida de las personas con un claro propósito: sencillo y para todos”. Por lo que la renovación y mejora de estas soluciones, es una de las principales metas en este año.

Bbva Colombia tiene en el listado de sus herramientas digitales 28 soluciones que se adaptan a las necesidades de sus clientes. Según Óscar Cabrera, presidente del banco en Colombia, son cada vez más las personas que utilizan estas plataformas y “prueba de ello es que el uso de la banca móvil ha registrado un crecimiento de más de 100% y hoy contamos con más de un millón de clientes digitales, lo que ha significado un crecimiento de 45% con respecto al número que teníamos en 2017. Así mismo, de ese total, 65% son usuarios que usan frecuentemente la app de banca móvil”.

A pesar de que Scotiabank Colpatria tiene la corona en el segmento de tarjetas de crédito, con más de 2,7 millones, el negocio digital no está olvidado. Precisamente, tras la adquisición de la banca personas del Citibank, las plataformas iniciaron un proceso de unificación y mejoramiento.

Es por eso que Jaime Upegui, presidente de Scotiabank Colpatria, reitero que se seguirá el proceso de ampliar el número de productos que se pueden abrir para hacer que todo el portafolio sea digital. Este año es muy importante seguir trabajando en la adopción digital de la gente, muchos se preocupan por la innovación y el producto, pero no lo venden”.

Una de las entidades que también se suma a esta lista de las que mandan la parada en materia digital es el Banco Davivienda, pues tiene dentro de su oferta la posibilidad de abrir cuentas de ahorro digitales y solicitar un crédito de libre inversión por medio del celular y con una respuesta de cinco minutos sin papeleo y con protocolos de seguridad.

“Para el cierre de 2018, por medio del crédito digital hicimos 17 veces más desembolsos de créditos fijos, comparados con los créditos de libre inversión de montos de $10 millones desembolsados a través de canales tradicionales”, señaló el banco.

El año pasado Davivienda ganó el premio Model Bank 2018 en la categoría mejor innovación de canal masivo debido también a productos como la tecla de la casita roja con la que se puede pasar plata en redes sociales, enviar giros, dividir cuentas y hacer recargas a celular.

“A septiembre de 2018 tenemos 6 millones de clientes digitalizados, en los cuales se incluye la banca personas, empresas y Daviplata. Actualmente el 67% de nuestros clientes usan los canales digitales y 27% del total de transacciones monetarias se realizan a través de canales digitales”, añadió la entidad.

Otros clientes bancarios como los del Banco de Bogotá, también tienen a su disposición herramientas como tarjeta de crédito digital, financiamiento de vivienda digital y créditos de libre inversión a los que también se accede por internet.

Las tendencias para este año

El año pasado fue el momento para lanzar las aplicaciones y soluciones a la mano, pero ¿ese seguirá siendo el desarrollo de 2019? Oriol Ros, CMO de Latinia, explicó que este año se romperán esas tendencias y “se va a apostar por líderes provenientes de campos o industrias no financieras, sino tecnológicas, que sean capaces de imprimir ese cambio de contexto que necesitan los bancos. También veremos iniciativas de voice banking, avances en cloud híbridos y muchas herramientas de analítica de datos”.

Precisamente Noguera, afirmó que “este proceso debe tener continuidad pasando de la digitalización de procesos, a la creación de experiencias centradas en el usuario que reduzcan la fricción en todos los puntos de contacto con el cliente, y aprende a usar la data para ir más allá de reportes”.

Fuente: https://www.larepublica.co